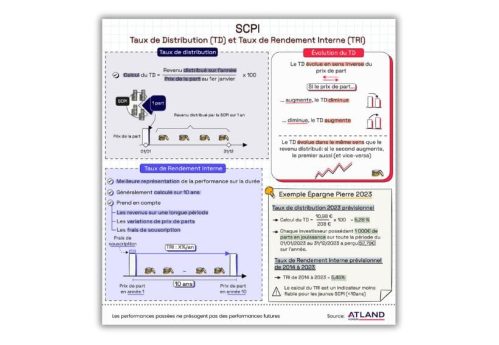

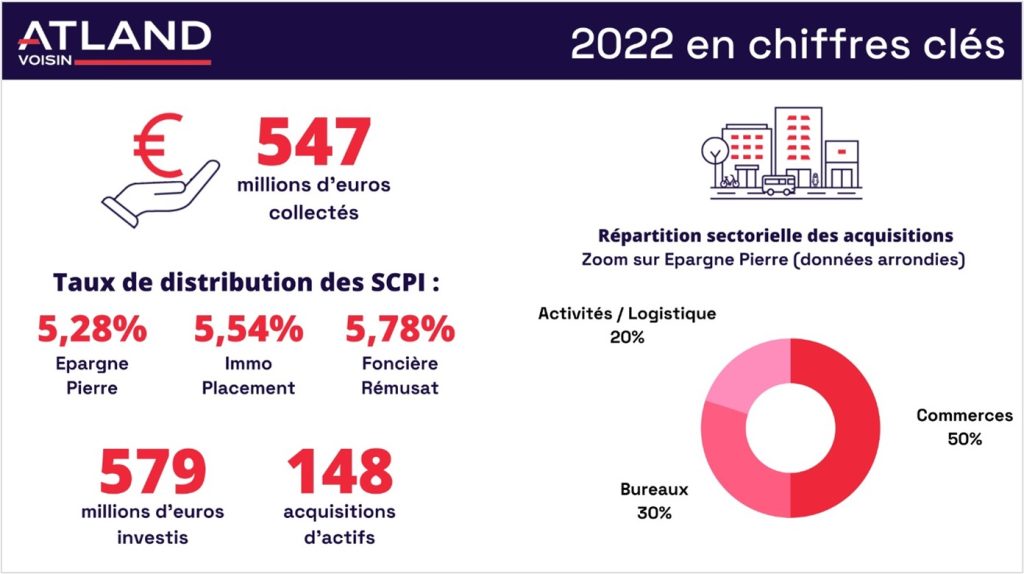

Avec des rendements compris entre 5,28% et 5,78% en 2022 pour nos 3 SCPI et près de 580 M€ investis, 2022 est sous le signe de la réussite pour ATLAND Voisin.

Année record pour les SCPI d’ATLAND Voisin : 547 M€ de collecte nette et des taux de distribution entre 5,28% et 5,78% grâce à des dividendes stables ou en hausse, sans recourir à la distribution de réserves ou de plus-values. Côté investissement également, avec 148 actifs acquis pour 579 M€*, en France, en Espagne et aux Pays-Bas. La société de gestion totalise 3,4 Mds € de patrimoine sous gestion, tous fonds confondus.

Des SCPI parmi les plus performantes du marché

« 2022 fut une année record pour ATLAND Voisin, tant en termes de collecte que de volumes investis pour le compte de nos SCPI. Ce constat devrait être identique pour le marché de l’épargne immobilière dans son ensemble, qui conforte sa place dans les allocations des CGP et dans le patrimoine des Français. Nos stratégies d’investissement et de gestion permettent d’afficher des résultats courants supérieurs aux dividendes versés en 2022, ce qui reflète la solidité de la capacité distributive réelle de nos SCPI. Cela devrait se traduire en 2023 par des taux de distribution significativement supérieurs à la moyenne attendue du marché. Nous conservons cet objectif pour cette année ; une année qui verra également la montée en puissance de nos actions sur le plan extra-financier, dans le cadre du label ISR notamment » précise Jean-Christophe Antoine, Président d’ATLAND Voisin.

Pour les SCPI, 2023 pourrait faire apparaître des opportunités d’investissement

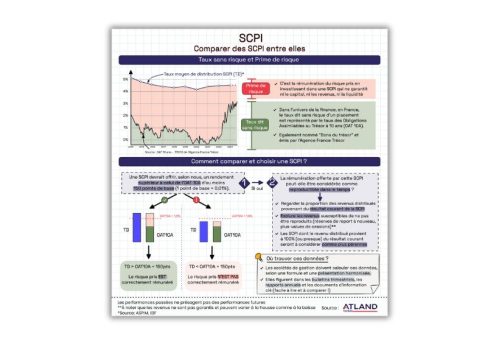

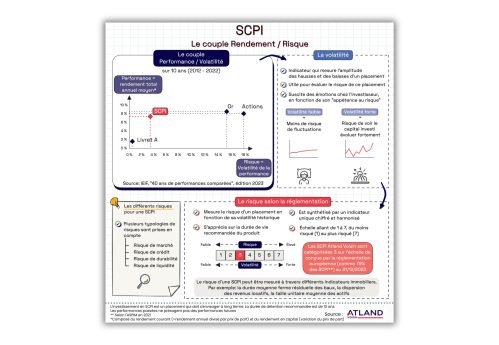

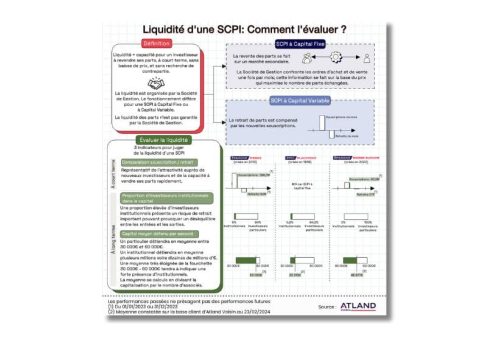

2023 s’ouvre dans un contexte d’ajustement des prix immobiliers, qui réagissent à deux forces : la remontée des taux d’intérêt d’un côté, et la prise en compte de manière croissante des dimensions ESG de l’autre. La combinaison de ces deux facteurs entraîne une hiérarchisation plus forte des actifs, en fonction de la qualité de l’emplacement évidemment, et du bâti de plus en plus. Les investisseurs connaissent très bien les mécanismes financiers à l’œuvre. La remontée des taux d’intérêt dits « sans risque » entraîne celle des taux de capitalisation des actifs immobiliers, pour maintenir la prime de risque. Cela fait apparaître des opportunités d’investissement favorables à des fonds comme les SCPI qui visent avant tout la distribution régulière de revenus. La bonne tenue de la demande locative sur les principaux marchés immobiliers couplée à une offre maîtrisée soutient les loyers, loyers qui bénéficient en partie de l’indexation. Ce constat se vérifie dans le patrimoine des SCPI historiques gérées par ATLAND Voisin, dont les taux d’occupation s’établissent entre 94,08% et 96,20%. À souligner, la solidité des revenus locatifs d’Épargne Pierre, qui affiche une capitalisation de près de 2,3 mds € et qui compte près de mille locataires avec une durée moyenne ferme résiduelle des baux de cinq ans et 75,20% de grandes entreprises, et un taux d’occupation financier proche de 96%. Cette configuration se traduit par une stabilité des valeurs d’expertise du patrimoine d’Épargne Pierre, ainsi que pour les autres SCPI gérées par ATLAND Voisin.

SCPI et ISR : que nous réserve 2023 ?

2023 pourrait être « l’année 1 » de la convergence entre critères financiers et extra-financiers. La nouveauté vient des critères extra-financiers ESG :

- Le critère Environnemental de ESG va répondre aux enjeux de décarbonation, de sobriété énergétique, de préservation de la biodiversité. Sur le plan financier, cette dimension correspond à la maîtrise des charges et à l’anticipation de contraintes réglementaires qui se matérialiseront par des futures taxes ou des obligations de dépenses d’investissement à terme, tant pour le propriétaire que pour les entreprises locataires.

- Le critère Social va répondre aux enjeux de la demande des utilisateurs, qui voit la montée en puissance des questions de mobilité douce, de confort et de santé des équipes, de souplesse dans l’organisation du travail.

- Le critère de Gouvernance va répondre aux enjeux de coordination de la chaîne de valeur immobilière, qui nécessite de réunir tous les acteurs pour rendre possible la remontée des données et l’articulation des responsabilités, condition indispensable à la réalisation de ces actions.

Les investisseurs commencent à intégrer ces critères dans la formation des prix. Nous y voyons le début de la convergence entre critères financiers et extra-financiers. L’obtention du label ISR en 2021 par Épargne Pierre est la manifestation la plus visible du travail de fond réalisé pour prendre ce virage, décisif à long terme. La publication du deuxième rapport extra-financier, qui paraîtra à l’été, sera l’occasion de partager de plus amples informations à ce sujet.

*doits inclus

Avertissements : l’investissement en SCPI comporte un risque de perte en capital. L’objectif de rendement n’est pas garanti et ne saurait être un indicateur fiable des performances futures. Ne préjuge pas des acquisitions futures de la SCPI ni de la performance annuelle ou future de la SCPI.