Comme chaque année, le mois de janvier voit les sociétés de gestion (dont ATLAND Voisin) communiquer à propos des résultats annuels de leurs SCPI. Mais à votre niveau, ces communications vous permettent-elles de répondre à vos interrogations ? A savoir « est-ce que les parts de SCPI que je détiens continuent de répondre à mes objectifs de i) perception de revenus complémentaires ii) préservation ou développement de mon patrimoine à long terme ? ».

À l’aune de ces questions, comment interpréter et comparer les déclarations des différents gérants ? Comment filtrer les informations et ne conserver que celles qui vous sont utiles, à vous ?

La tâche peut sembler ardue mais en réalité, avec quelques repères simples, il est possible de s’orienter.

Pour ce faire, et sans prétendre avoir la vérité absolue, nous allons partager nos clés de lecture d’un indicateur qui prend souvent le pas sur les autres : le taux de distribution. Nous allons donc plonger dans les entrailles de ce fameux chiffre, pour voir dans quelle mesure il vous renseigne vraiment.

Lisez jusqu’au bout, car à la fin de l’article nous partagerons une astuce qui vous simplifiera la tâche dans votre travail d’analyse.

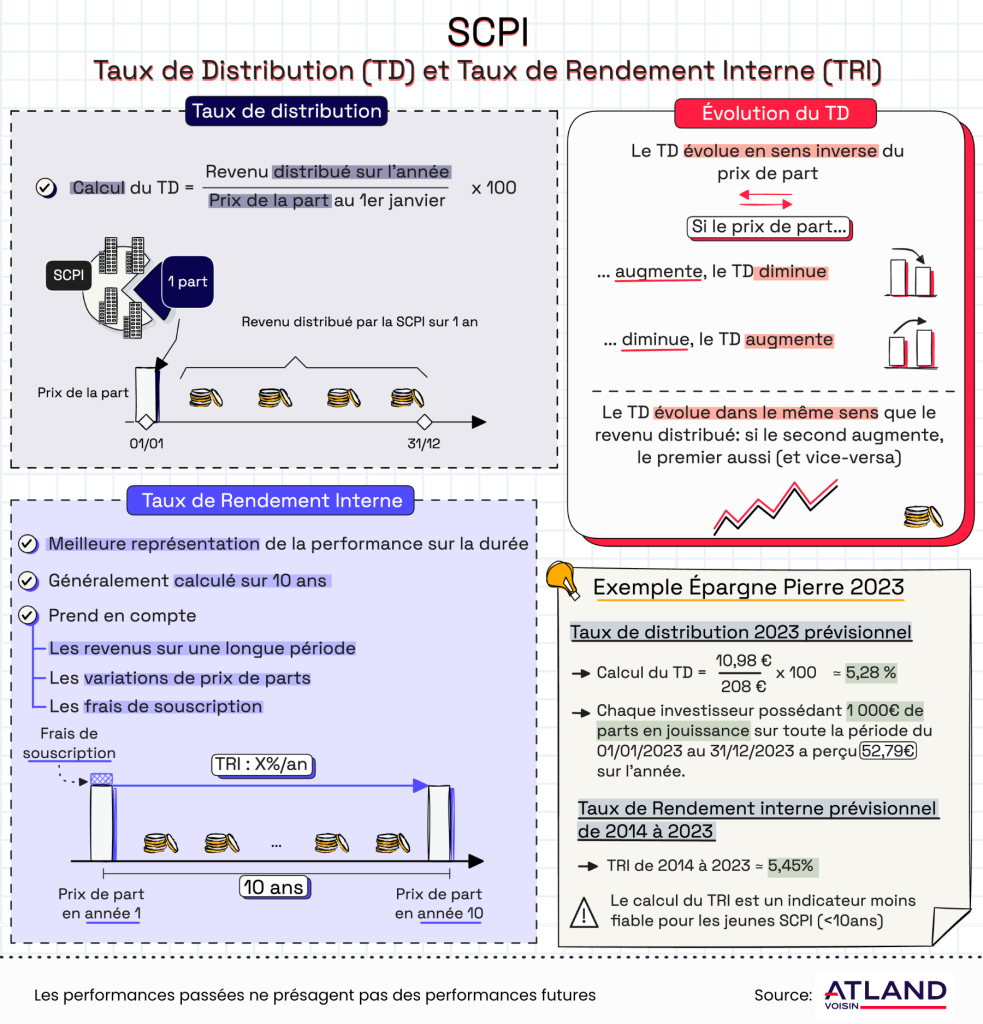

Taux de distribution : quel calcul et quelle interprétation ?

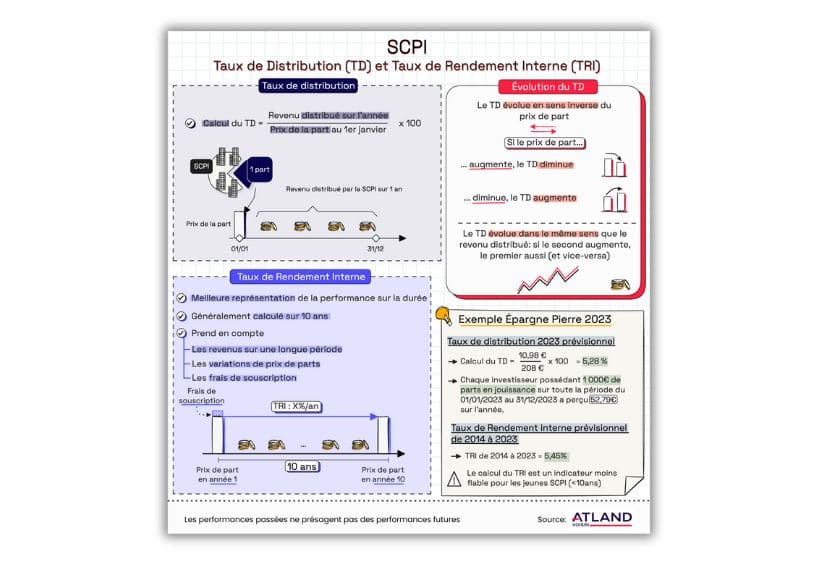

Intéressons-nous donc au Taux de distribution, ou TD dans notre jargon. Commençons par regarder la formule générale : il s’agit du « revenu distribué (par part) par la SCPI sur l’année 2023 » divisé par « le prix de la part au 1er janvier 2023 (1) ». S’agissant d’un taux, on multipliera ensuite le résultat par 100 pour arriver à un pourcentage.

Prenons un exemple fictif :

- Revenu distribué sur 2023 : 10 € par part

- Prix de la part au 1er janvier 2023 : 200 €

- Ce qui donne 0,05 qu’on multiplie par 100

- Soit un « taux de distribution 2023 » de 5%

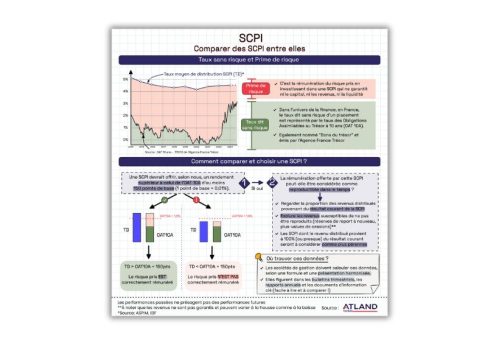

Mais le taux de distribution ne nous apprendrait pas grand-chose si nous nous arrêtions là ; en effet, il sert surtout à analyser la trajectoire d’une SCPI dans le temps, et à comparer plusieurs SCPI entre elles. Et c’est là que le sujet devient intéressant… et requiert quelques bases pour éviter les conclusions hâtives.

Car, en regardant les taux de distribution d’une SCPI d’une année sur l’autre, ou en le comparant à d’autres SCPI, on pourrait assez rapidement se dire :

- « Taux en hausse = bonne nouvelle » ou a contrario « taux en baisse = mauvaise nouvelle »

- « Taux élevé = bonne SCPI » contre « Taux bas = mauvaise SCPI »

Mais comme souvent en matière d’investissement, mieux vaut aller au-delà des premières impressions.

Expliquons-nous :

- Un taux en hausse est peut-être une bonne nouvelle… mais peut-être pas !? Tout dépendra de la raison de cette hausse. Le taux augmente-t-il parce que les revenus distribués ont augmenté ? Ou parce que le prix de part a baissé ? Si cela vient d’une hausse des revenus distribués, alors on peut penser que c’est une bonne nouvelle. Mais même là, il sera bon de creuser un peu plus pour analyser la façon dont ce résultat est construit. Et c’est là que l’on retombe sur notre article de novembre (sur le prix de part), sur la façon d’analyser un résultat distribué.

- A contrario, si le taux baisse, bien que le signal soit a priori défavorable, il sera judicieux de regarder dans le détail si la baisse est due à un prix de part plus élevé, alors la situation reste tout à fait favorable aux associés existants.

Pour ces raisons, il est important de se poser des questions essentielles en fonction de l’évolution du taux de distribution. Vous l’aurez compris : face au flot d’informations sur les performances annuelles, nous vous invitons à prendre un petit temps de pause pour lire tranquillement les chiffres des SCPI dont vous êtes associé.

Taux de distribution ou Taux de Rendement Interne, quelle différence ?

L’exercice pouvant être assez compliqué, nous partageons avec vous une astuce qui vous permettra de mieux analyser les performances des SCPI : le Taux de Rendement Interne sur 10 ans.

Le taux de rendement interne est « l’indicateur pour les analyser tous ». Cet indicateur est moins souvent regardé et pourtant il est tout aussi facile à trouver que le TD. Le TRI est précieux car, pour simplifier, il calcule un taux de distribution moyen sur une période longue (10 ans le plus souvent), tout en prenant en compte les variations de prix de part année après année, et ceci au 31 décembre, ainsi que l’impact des frais de souscription. En regardant ce TRI, et son évolution dans le temps, vous pourrez d’autant plus facilement analyser la trajectoire d’une SCPI ou les comparer entre elles.

Prenons l’exemple d’Épargne Pierre cette fois, créée en 2013 et pour laquelle nous disposons d’un TRI sur la période 2014-2023 : 5,46%.

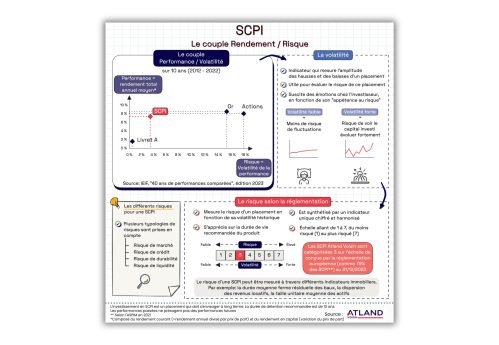

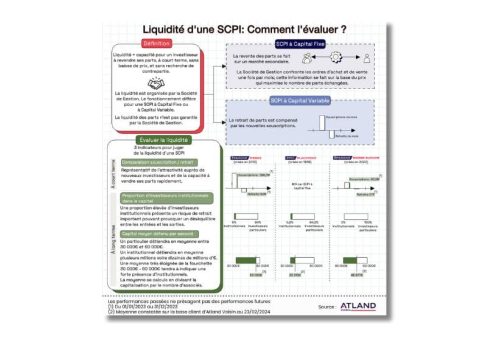

Pour conclure, rappelons que malgré la richesse des informations disponibles, les performances passées ne sauraient préjuger des performances futures ! Aussi convient-il de regarder et de compléter la lecture des indicateurs historiques par d’autres indicateurs, qui vous renseignent sur les perspectives de la SCPI. Bien sûr l’exercice ne saurait apporter une réponse certaine, mais là encore certains points de repère sont faciles à ausculter.

(1) Formule exacte du taux de distribution : dividende brut, avant prélèvement libératoire et autre fiscalité payée par le fonds pour le compte de l’associé, versé au titre de l’année n (y compris les acomptes exceptionnels et quote-part de plus-value distribuées), divisé par i) le prix de souscription au 1er janvier de l’année n pour les SCPI à capital variable, et ii) le prix de part acquéreur moyen de l’année n-1 pour les SCPI à capital fixe.