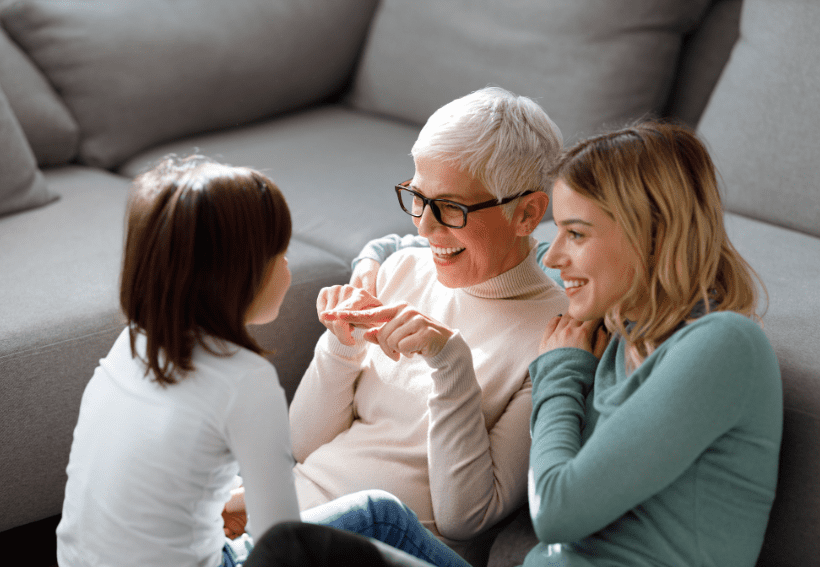

Chez ATLAND Voisin, nous savons que la famille se trouve au cœur des considérations de nos clients, qui ont souvent à cœur de transmettre leur patrimoine aux jeunes générations. Un patrimoine qui se compose aussi d’un élément immatériel : la culture financière. Une dimension qui est probablement sous-estimée par les intéressés, surtout lorsqu’on sait que 49% des Français déclarent avoir une culture financière insuffisante1. Enjeux et conseils pratiques, on vous dit tout !

Culture financière : comment initier ses enfants ?

96% des français de 18 à 35 ans épargnent. Parlant, ce chiffre masque pourtant un autre phénomène moins encourageant : les français de moins de 35 ans semblent aujourd’hui assez inquiets de leur capacité à bien gérer leurs économies. Alors qu’ils étaient 52% à déclarer « s’y connaître » en matière de finances en 2020, ils n’étaient en effet plus que 34% à affirmer leur expertise en 2022. Pourquoi ce ressenti ? Comment transmettre une culture financière aux jeunes épargnants ? À partir de quel âge ? Découvrez nos conseils.

Culture financière chez les jeunes, le grand flou

Comment expliquer le manque de repères actuel des moins de 35 ans sur les sujets financiers ? Nous formulerons une première hypothèse : une partie de la réponse pourrait bien se trouver dans l’actualité. La crise sanitaire, la guerre en Ukraine et bien sûr l’inflation des prix contribuent à déconcerter des épargnants qui n’avaient jusqu’ici pas connu de crise majeure. Autrement dit, cette génération pâtirait d’un manque d’expérience sur la prise de décisions d’investissement dans un contexte incertain. Seconde hypothèse : la variété et la complexité des offres de placements disponibles, notamment en ligne, rajouteraient à cette confusion. Deux facteurs qui renforcent l’importance de bien conseiller et informer la nouvelle génération sur les questions financières.

Les décisions d’investissement, comme l’investissement locatif, l’achat d’une résidence principale, la préparation de la retraite, les placements en SCPI ou en assurance-vie sont des choix importants dans une vie. Les aînés peuvent aider les jeunes épargnants en partageant leur savoir, mais aussi en témoignant de leurs propres succès et erreurs. Nous avons tous à gagner à ce partage d’expérience.

Thomas LAFORÊT, Directeur Expérience Client chez ATLAND Voisin

Comment évoquer l’épargne et l’investissement en famille ?

Ne plus faire de l’argent un tabou au sein de la famille. Sur le papier, tout le monde est d’accord. Dans la pratique, il reste parfois difficile d’initier ce type de conversation entre générations. Comment se lance ? Si vous avez moins de 35 ans, vous pouvez interroger vos parents et grands-parents afin de connaître les différentes décisions financières de leur vie et le bilan qu’ils en font. En tant que parent, vous pouvez aborder ce sujet avec vos enfants en commençant par vous intéresser à leurs projets et à leur vision de l’avenir ; comprendre les objectifs de vie de chacun, car c’est l’étape la plus importante pour faire le bon choix en matière de placement.

Je n’ai pas eu la chance d’être initié aux secrets de la finance durant mon enfance. Ce n’était pas dans la culture de la famille. C’est finalement lors de ma première expérience professionnelle dans le monde de l’investissement que j’ai ouvert les yeux sur les opportunités possibles. J’ai écouté les conseils de mes collègues pour réaliser mes premiers achats de parts en SCPI, un placement qui m’a alors semblé concilier performance, simplicité et sécurité.

Mathieu, étudiant en BTS NDRC, 22 ans

À partir de quel âge peut-on sensibiliser ses enfants ?

En 2021, deux français sur trois déclaraient qu’une formation à la culture financière dans leur jeunesse leur aurait été utile2. Trois sur quatre jugeaient même que le sujet devrait faire l’objet d’un enseignement à l’école. C’est l’objectif du Passeport Educfi mis en place par l’Éducation Nationale et la Banque de France depuis 2019. S’il est à saluer, ce dispositif n’a concerné que 16 000 classes en 2023, soit environ deux par collège. En attendant que cela devienne, peut-être, un enseignement courant, le rôle des parents apparaît déterminant. Cette éducation pourra commencer un peu avant dix ans grâce à l’argent de poche pour appréhender la notion d’épargne, puis se poursuivre à l’adolescence (livret jeune, ventes de seconde main…), avant d’être approfondie à l’approche de la majorité avec les premiers revenus (babysitting, jobs d’été, etc.).

C’est généralement vers 7 ou 8 ans que les enfants perçoivent ce qu’est la richesse ou la pauvreté, c’est un premier point de bascule. À cet âge, l’argent de poche permet de familiariser les enfants avec les termes financiers et leur donner de l’autonomie. Mais c’est aussi un moyen de les responsabiliser. Il leur apprend à hiérarchiser ce dont ils ont vraiment besoin ou envie. Cela leur apprend aussi à attendre.

Béatrice COPPER-ROYER, Psychologue clinicienne spécialisée dans l’enfance et l’adolescence3

Bonus : quels placements pourrait être envisagés pour les moins de 18 ans ?

Livret A : le choix de l’évidence

Avec un taux fixé à 3%, le Livret A permet de placer des liquidités et de faire constater à son enfant que la somme détenue grandit chaque année grâce aux intérêts. Certes, le rendement est significativement inférieur à l’inflation, mais cela semble être une bonne première étape, en attendant de trouver un placement à long terme complémentaire.

Livret jeunes : découvrir le monde bancaire

Dès 12 ans, l’ouverture d’un livret jeune permet à un enfant d’apprendre à gérer son argent et d’acquérir de bonnes habitudes d’épargne. Il donne également accès à des services bancaires de base, comme une carte de retrait, pour gérer ses dépenses en autonomie.

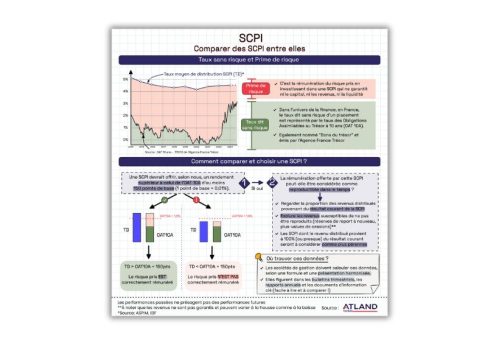

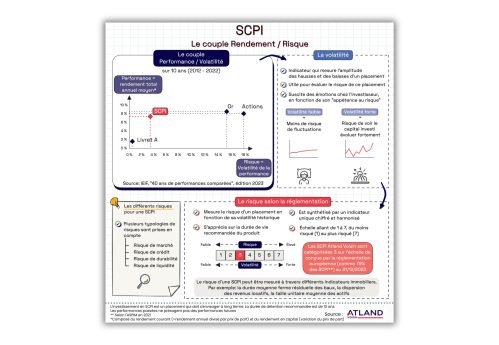

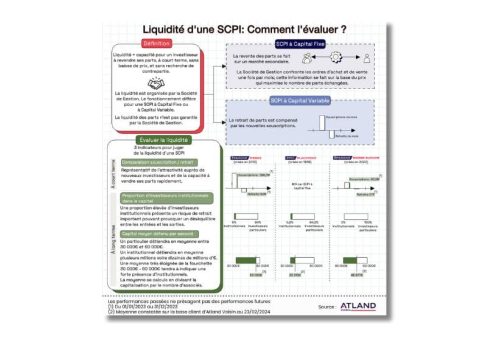

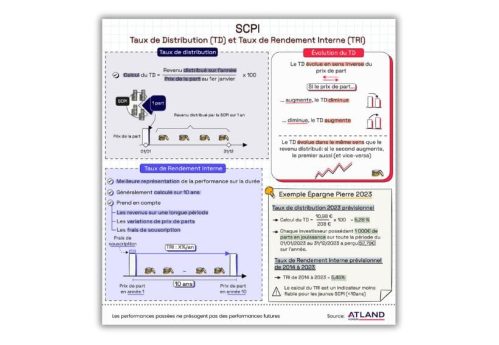

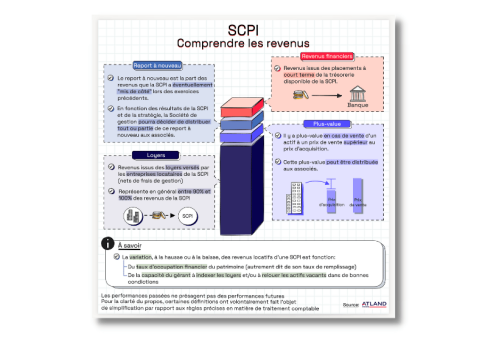

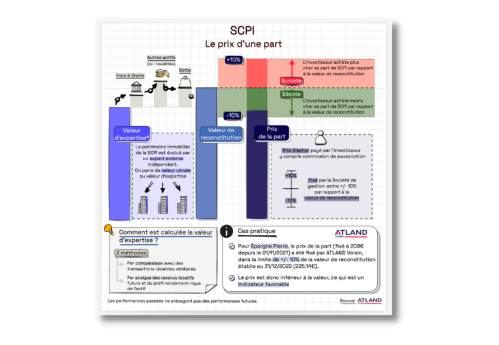

SCPI : un placement pour préparer l’avenir

En complément d’un compte épargne, la mise en place d’un plan de versement programmé en SCPI représente une solution intéressante pour préparer l’avenir de votre enfant, en constituant progressivement une épargne à long terme.

Rappel des avertissements sur les risques : ceci ne constitue pas un conseil en investissement, les performances passées ne préjugent pas des performances futures. L’investissement en SCPI comporte un risque de perte en capital et de liquidités.

1 Opinionway – ATLAND Voisin et Fundimmo, octobre 2021

2 Ifop – Baromètre de l’Epargne en France et en régions, mai 2022

3 Le Figaro Magazine, 21 avril 2023