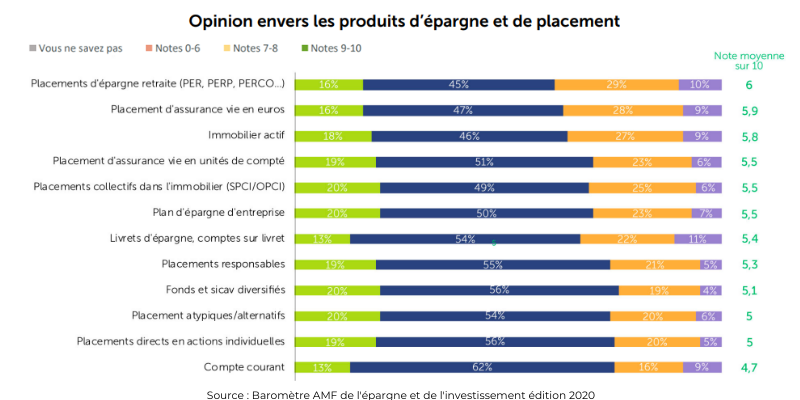

En matière d’épargne et d’investissement, l’immobilier fait partie des placements incontournables aux yeux des Français pour leur épargne à long terme, et préparer leur retraite notamment. Pour en juger, intéressons-nous à l’étude annuelle de l’Institut de l’épargne immobilière et foncière (IEIF) et au baromètre de l’AMF sur l’épargne et l’investissement.

Pourquoi les Français épargnent-ils ?

Cette question est à la base de toute prise de décision en matière de gestion de nos finances personnelles. Que nous apprend le baromètre de l’AMF de l’Epargne et de l’Investissement[1] ? Que les Français placent leur argent pour répondre principalement à deux grandes familles d’objectifs :

- Faire face aux aléas de la vie, en constituant une épargne de précaution ;

- Préparer leurs « vieux jours », en adoptant une logique d’investissement.

L’épargne de précaution est immédiatement disponible. C’est un concept bien ancré et bien maîtrisé par les Français, car intuitif. En revanche, le sujet devient plus délicat lorsqu’ils en viennent à l’épargne de long terme. En effet, il n’est pas simple de se projeter à long terme, ni de savoir quelle option choisir. Et les Français admettent d’ailleurs volontiers qu’ils aimeraient en savoir plus sur le sujet pour mieux se préparer (voir notre article sur la culture financière).

Comment les Français prennent-ils une décision d’épargne ?

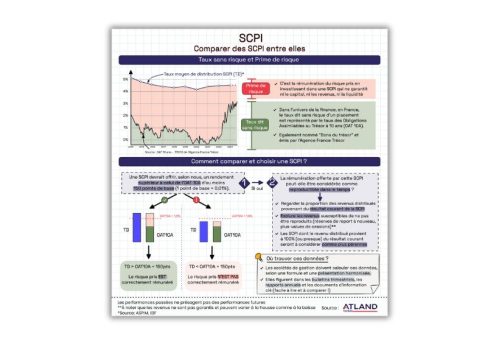

L’étude met également en lumière trois critères de choix qui interviennent dans le processus de décision des épargnants. Il s’agit du niveau de risque, de performance et de disponibilité des fonds.

- Le risque : qu’il soit lié au produit, au marché ou à l’investisseur ;

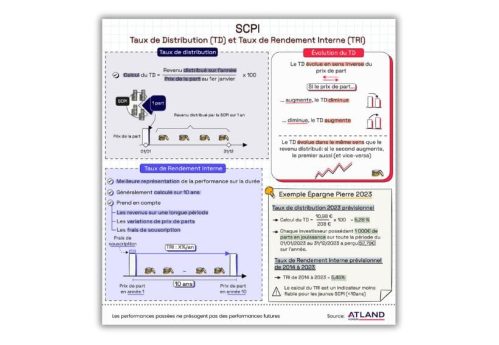

- La performance : on parle aussi de rendement, c’est-à-dire le rapport entre le revenu obtenu et le montant placé, et en termes de valorisation du capital ;

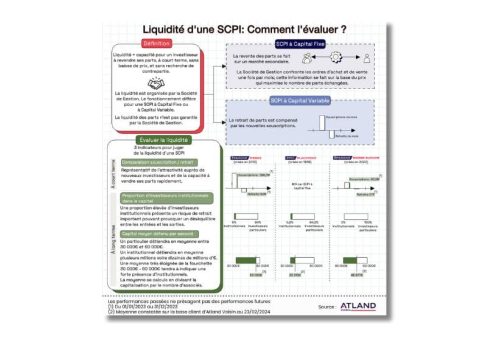

- La disponibilité des fonds : c’est la possibilité de récupérer tout ou partie de l’épargne à tout moment.

En fonction de l’objectif visé et de la situation de l’épargnant, il sera possible de choisir le bon dosage entre ces trois critères. Une fois le dosage défini, il sera possible de choisir les placements appropriés.

Pour une épargne de précaution, qui doit être mobilisable à tout moment et sans risque, un placement liquide et garanti pourrait être judicieux. Le livret A par exemple. Ça tombe bien, c’est l’un des placements les plus utilisés par les Français. Nous ne rentrerons donc pas plus dans le détail ici. Et précisons qu’un professionnel du patrimoine sera la personne la mieux à même de vous conseiller en fonction de votre situation.

Mais pour ce qui est du long terme ?

À long terme, l’immobilier est un des placements privilégiés par les Français

À horizon 10, 20 ou 30 ans, la question de la disponibilité des fonds devient beaucoup moins prégnante. Le choix d’un placement se fait alors sur la base du rendement d’un côté et du risque de l’autre. Selon le Baromètre AMF[2], les Français placent l’immobilier sous toutes ses formes en 3ème position des placements qui leur semblent les plus adaptés à long terme.

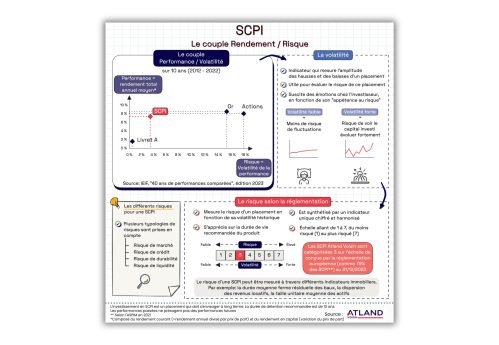

Et l’étude de l’IEIF valide cette déclaration : sur 10 ans, 15 ans et 20 ans, l’immobilier sous toutes ses formes présente le TRI (taux de rendement interne) le plus élevé. Dans le cas des Sociétés Civiles de Placement Immobilier (SCPI), le TRI sur 20 ans est de 9%[3]. Rappelons cependant que les performances passées ne sauraient préjuger des performances futures.

Intéressons-nous au risque désormais

Entre risque mesurable et risque perçu par l’épargnant, il y a un décalage

Rappelons d’abord que, comme tout placement dans l’immobilier, l’investissement en SCPI présente un risque de perte en capital et un risque de liquidité.

Le risque est une dimension plus difficile à apprécier. Il existe une mesure chiffrée et normée : la volatilité, qui est la variation du prix d’un placement dans le temps. Plus le prix varie souvent et fortement, plus il est volatil.

Mais le risque revêt aussi une dimension psychologique, propre à chaque épargnant. Il est alors intéressant de comparer une mesure chiffrée et académique du risque, à la perception qu’en ont les Français.

On voit alors qu’un décalage existe entre le risque statistique et sa perception. En effet, bien que les SCPI soient « moins risquées que l’immobilier en direct car constituées d’un portefeuille d’actifs qui permet de diluer les risques »[4], les Français considèrent l’immobilier locatif direct (l’appartement acheté pour être loué à un particulier) comme plus sûr.

Mais les perceptions évoluent et le succès croissant des SCPI ces dernières années en atteste. Ce placement attire de plus en plus d’épargnants et concerne aujourd’hui plus d’1 million d’associés en France, selon les derniers chiffres publiés par l’ASPIM en 2021.

Les SCPI, le complément à l’investissement immobilier en direct

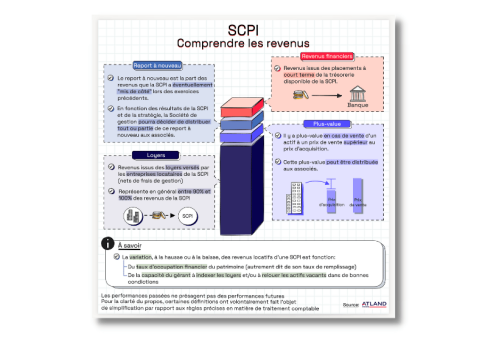

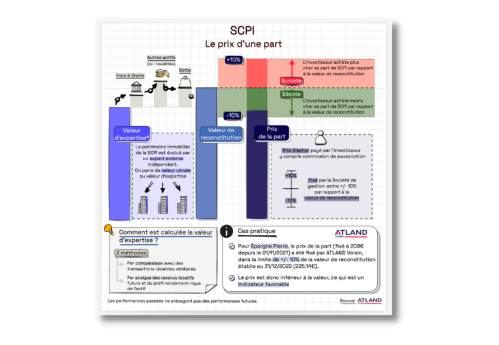

En plus de l’immobilier locatif en direct, qui consiste à investir dans un ou plusieurs appartements et à les louer à des particuliers, l’investissement en parts de SCPI permet aux épargnants de diversifier leur patrimoine en détenant indirectement des immeubles dans toute la France, voire en Europe, loués à des entreprises, des commerçants, etc…

Investir en SCPI (Société Civile de Placement Immobilier) permet de profiter des avantages de l’investissement immobilier locatif sans les contraintes liées à la gestion locative, administrative et fiscale, qui sont prises en charge par une société de gestion. En contrepartie, la société de gestion prélève une commission de gestion.

[1] [2] Baromètre AMF de l’Epargne et de l’Investissement édition 2020.

[3] Source : IEIF – 40 ans de performances comparées 1989-2020, édition 2021, p. 25

[4] Source : IEIF – 40 ans de performances comparées 1989-2020, édition 2021, p. 18