La situation de confinement amène différentes interrogations quant à la dynamique de collecte et à la réalisation effective des investissements, avec les conséquences sur le marché de l’investissement. Dans cet article, nous nous proposons de vous apporter notre éclairage.

« Les SCPI comme Épargne Pierre qui disposent d’une trésorerie significative et qui ont un faible endettement devraient bénéficier de cette période qui s’ouvre pour renforcer leur patrimoine à des conditions plus avantageuses. »

Les épargnants continuent-ils à souscrire en SCPI?

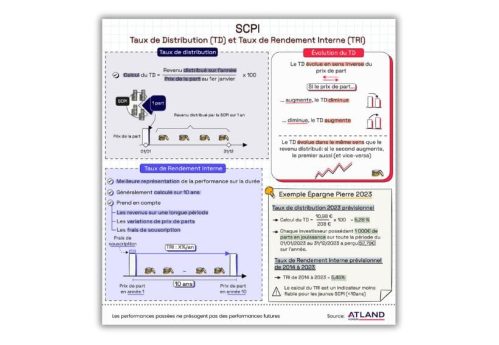

En termes de collecte, Après une année 2019 record pour les SCPI (8,6 milliards d’euros), les signaux étaient bien orientés début 2020. D’ailleurs, dans l’attente des chiffres officiels de collecte du 1er trimestre 2020, nous pensons que ceux-ci s’avéreront encore très élevés sur cette période. Ils le sont pour la SCPI Épargne Pierre avec plus de 130 millions d’euros collectés soit une hausse de 25% par rapport au 1er trimestre 2019.

Bien entendu, nos prévisions sont en baisse pour le 2ème trimestre, les périodes de crise conduisant les épargnants à davantage d’attentisme quant à leurs finances personnelles. Ajoutons que le confinement rend les opérations plus longues à réaliser. Malgré cela, nous anticipons une réelle résilience de la collecte pour le 2ème trimestre 2020 et ce pour plusieurs raisons :

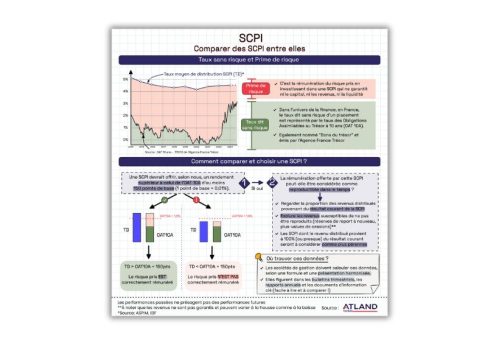

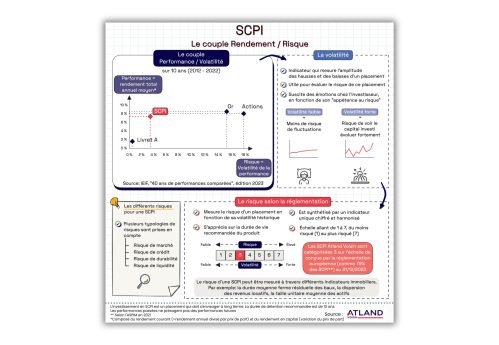

- Tout d’abord, en période d’incertitude, les SCPI continuent de convaincre les épargnants de par le caractère tangible, réel des actifs ; et grâce aux revenus réguliers que ces immeubles procurent indirectement à leurs associés. Le choix d’investir sur telle ou telle SCPI deviendra, selon nous, de plus en plus important, avec comme critères à évaluer prioritairement : une capitalisation permettant une mutualisation du risque et une moindre volatilité, un patrimoine diversifié, un prix de souscription conservateur, une trésorerie et un faible taux d’endettement permettant de saisir les opportunités propres à renforcer les revenus futurs

- Ensuite, elles continuent d’offrir un couple rendement/risque attractif pour les épargnants, que ce soit en pleine propriété ou en démembrement, comptant ou à crédit. À cet effet, nous vous rappelons notre analyse d’impact sur nos SCPI : les rendements prévisionnels 2020 (objectif non garanti) devraient se situer entre 5,00% et 5,40% pour Épargne Pierre et Immo Placement

- Enfin, sans nier l’impact de la crise que nous traversons sur la situation de certains locataires de nos SCPI (cf. nos communiqués dédiés à ces sujets), nous pensons que la mutualisation, la granularité du patrimoine et l’accompagnement des locataires permettent d’en amortir l’impact.

De manière pratique, le recours au numérique, virage amorcé il y a déjà plusieurs années au sein d’ATLAND Voisin, permet à nos partenaires et à nos clients de recourir à la souscription dématérialisée. Rappelons également que nous avons pris un ensemble de mesures opérationnelles visant à faciliter la réalisation des souscriptions.

Il convient pour finir de préciser que notre collecte est assurée à 95% par nos partenaires Conseillers en Investissements Financiers. Des conseillers qui ont su informer leurs clients en cette période inédite, ces derniers étant légitimement soucieux d’appréhender la situation.

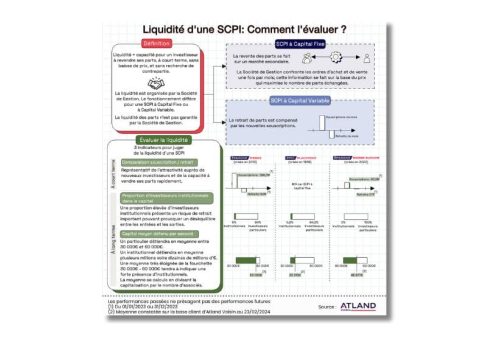

Les demandes de retrait ont-elles augmenté?

Par ailleurs, et c’est un enseignement que nous pouvons d’ores et déjà tirer de la crise actuelle : il n’y a pas eu de demandes inhabituelles de retrait de la part des porteurs de parts. Elles se maintiennent à environ 200 000 euros par mois. On ne distingue donc aucun risque de liquidité sur le fond

Cela s’explique selon nous par la bonne compréhension que les CGP et épargnants ont d’un placement en SCPI, et notamment de son caractère à long terme. Rappelons à ce titre que la très grande majorité de nos clients ont souscrit il y a moins de trois ans, là où la durée de détention recommandée est d’au moins 10 ans, et la durée moyenne de détention constatée proche de 20 ans.

Peut-on procéder aux investissements immobiliers engagés avant le Covid-19 ?

Cette question est essentielle pour toutes les SCPI à capital variable qui ont une collecte nette significative puisque les retards pris dans la réalisation des acquisitions engagées pourraient avoir un impact sur le revenu futur par le phénomène de dilution.

Les équipes d’investissement des sociétés de gestion sont mobilisées ainsi que les notaires afin de continuer les audits juridiques et poursuivre les opérations de vente-acquisition.

Cette mobilisation a permis dans notre cas, pour illustrer notre propos, de procéder à la signature d’investissements immobiliers pour un montant d’environ 48 M€ après la date de confinement sur nos SCPI et il est prévu de procéder à de nouvelles acquisitions d’ici le 15 mai pour un montant de 140 M€.

L’obstacle le plus important à ce stade provient des Mairies. En effet, pour chaque cession d’immeuble, la Mairie concernée doit indiquer de manière expresse son intention ou non d’exercer son droit de préemption. Le délai de réponse de la Mairie est de deux mois après réception de la déclaration effectuée par le notaire.

Concrètement dans le contexte du Covid-19, pour les demandes en cours d’instruction, le délai d’instruction a été suspendu durant la période d’état d’urgence sanitaire, et le délai d’instruction recommencera à courir un mois après la fin de la période d’état d’urgence. La conséquence immédiate est l’allongement des délais de signature pour les dossiers d’investissement qui en sont au stade d’étude et de signature de promesse.

Toutefois, nous constatons que certaines Mairies continuent à délivrer leurs décisions ce qui permet de réduire cet allongement de délai. Et les représentants des professions immobilières travaillent de près avec le Gouvernement à la recherche d’une solution à même de lever ce risque de blocage.

Quelles conséquences sur les dossiers engagés avant le Covid-19 et en cour de promesse de vente ?

La tendance générale est à la renégociation des conditions. Pour les dossiers engagés et sous promesse, certaines clauses permettent la renégociation des conditions. Dans ce contexte les investisseurs qui investissent comptant disposent d’un atout supplémentaire dans les négociations. Les termes vont de la modification de prix, à des garanties supplémentaires sur le paiement des loyers (constitution de séquestre) ou sur la prise en charge de travaux supplémentaires. Enfin, sur certains dossiers engagés et en cas de refus du vendeur, cela peut aller jusqu’à l’abandon du dossier.

Quelles conséquences de cette crise sur le marché de l’investissement immobilier après le Covid-19 ?

Le marché de l’investissement, malgré les mesures prises par les Banques Centrales et la très grande liquidité qui y règne va être frappé d’attentisme. Les volumes vont donc marquer le pas. Une segmentation plus marquée des taux de rendement se remettra progressivement en place, selon la qualité des actifs et leur niveau de risque.

Les investisseurs feront preuve de prudence dans cet environnement incertain. L’activité du marché devrait diminuer au 1er semestre 2020 notamment en raison de la difficulté à lancer de nouvelles opérations dans un contexte de confinement. Les actifs de commerce et le secteur hôtelier seront les plus affectés alors qu’un mouvement de report vers les actifs défensifs semble vraisemblable. Les décisions se feront en fonction de la stabilité des revenus locatifs et du niveau d’occupation ainsi que du caractère critique de l’investissement

L’évolution des taux d’intérêt est le critère le plus important à surveiller durant cette période. Malgré le maintien des taux d’intérêt faible par la Banque Centrale Européenne, nous assistons à un renchérissement des taux d’emprunt par la hausse des marges des banques de l’ordre de 30 à 40 points de base.

Le financement des marchés immobiliers français sera, par conséquent plus sélectif que par le passé tant au niveau des actifs éligibles par les banques que sur les critères de solvabilité des emprunteurs.

Cette évolution du coût du crédit devrait se répercuter pour partie sur le taux de rendement des actifs à moyen terme, tout en maintenant une prime de risque très favorable à l’immobilier.

De nouvelles opportunités pour les acteurs qui disposent de fonds à investir à court terme ?

Comme énoncé précédemment, la relation acquéreur/ vendeur évolue et donne plus de force à l’acquéreur, dont la capacité de négociation est renforcée. Cette capacité de négociation sera d’autant plus importante que l’acquéreur interviendra au comptant sans condition suspensive de prêt.

L’endettement et le respect de ratios contractuels pourraient obliger certains acteurs à vendre. Les promoteurs de projet en développement voudront rapidement se défaire du risque de leurs opérations fortement consommatrices de fonds propres dans une période où la recherche de trésorerie sera vitale.

Les SCPI qui disposent d’une trésorerie significative et qui ont un faible endettement devraient bénéficier de cette période qui s’ouvre pour renforcer leur patrimoine à des conditions plus avantageuses.

Ainsi d’Épargne Pierre qui affiche un taux d’endettement de 3,3% (par rapport à un plafond d’endettement fixé à 20% de la capitalisation) et d’une trésorerie qui lui donnent une capacité d’investissement de plus de 200 M€ sans compter la collecte à venir.

Jean-Christophe ANTOINE

Président d’ATLAND Voisin

Achevé de rédiger le 23 avril 2020