Et si nous profitions de la rentrée pour mieux investir notre argent ? Cela tombe bien, ce mois de septembre apporte son lot de bonnes nouvelles pour l’investissement en SCPI. Nous vous en parlons dans cet article. Bonne lecture !

Vous l’avez sans doute déjà expérimenté, ce type de bonnes résolutions n’est pas toujours si simple à tenir. Dans son ouvrage “How To Change”, l’économiste américaine Katy Milkman explique que l’effet “nouveau départ” peut néanmoins nous aider à modifier nos comportements. Autrement dit : le fait de choisir un moment précis – comme la rentrée – pour se lancer faciliterait le passage à l’action.

Investir en SCPI aujourd’hui pour préparer 2030, 2040, et au-delà

Inflation, crise énergétique, tensions internationales… Dans un contexte chahuté, les incertitudes se font jour. Or plus la visibilité à court terme apparaît compromise, plus il nous semble important de s’efforcer de prendre du recul pour préparer le très long terme. De quoi aurai-je besoin pour maintenir mon niveau de vie à la retraite ? Comment puis-je préparer les futures études de mes enfants ? Comment puis-je préparer la transmission de mon patrimoine ? Sur un horizon de temps à 10, 20 ou 30 ans, l’achat de parts en SCPI conserve ses atouts pour les investisseurs particuliers. Une bonne raison d’étudier la question aujourd’hui pour préparer demain.

Mutualiser le risque

Vous craignez que l’actualité économique n’impacte votre épargne ? L’investissement en SCPI peut compter sur un ingrédient clé : la mutualisation du risque. Là où un propriétaire-bailleur est directement concerné par un risque d’impayé de son locataire, le détenteur de parts de SCPI dilue son risque à travers une grande variété d’immeubles, et donc de locataires. Ce risque est également réduit par la nature des locataires dont certains disposent d’une assise financière importante (grands groupes, organismes publics…), et par la variété dans la typologie d’immeubles (bureaux, commerces, activités, logistiques).

“L’investissement en SCPI chez ATLAND Voisin est particulièrement tangible pour un investisseur particulier. Il vise les marchés de l’immobilier d’entreprise, avec des valeurs faciles à expliquer et à comprendre. En effet, les utilisateurs des biens immobiliers sont des entreprises tertiaires et commerciales qui contribuent à la vie économique de notre pays. C’est un investissement concret.”

Hugo Sourie, Fund Manager chez ATLAND Voisin

Saisir les occasions

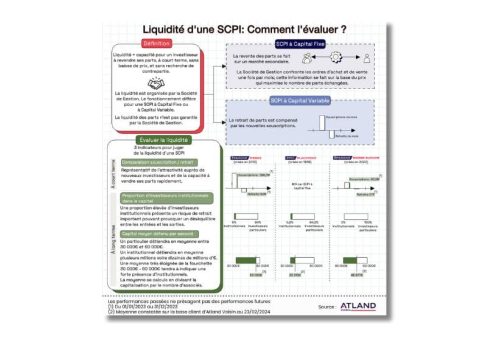

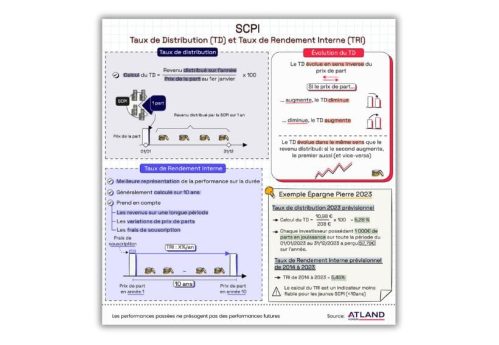

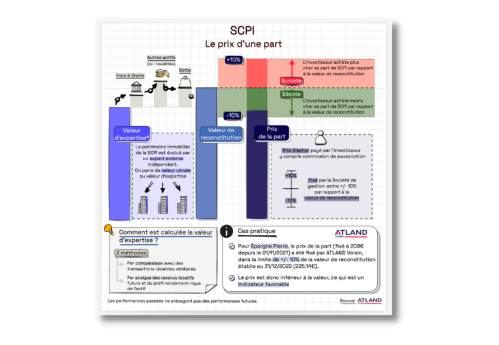

Début juillet, ATLAND Voisin annonçait une augmentation de capital de 15 millions d’euros pour sa SCPI “Immo Placement”. Une belle occasion d’investir dans cette SCPI qui – 50 ans après sa création – compte aujourd’hui 5500 associés. En pratique, plusieurs raisons peuvent amener les particuliers à souscrire dans le cadre de cette augmentation de capital : sa maturité, sa stratégie d’investissement (majoritairement en Auvergne-Rhône-Alpes), son prix de souscription inférieur à la valeur de reconstitution, et enfin la présence de réserves financières significatives qui contribuent à la régularité des revenus futurs. Tout en rappelant que l’investissement en SCPI comporte un risque de perte en capital et de liquidité.

“Cette augmentation de capital d’Immo Placement intervient dans un contexte propice avec une véritable appétence de la part des épargnants pour la SCPI depuis un an. De plus, les investissements prévus ont déjà été identifiés voire signés. Plus largement, cette opération va nous permettre d’assurer le renforcement des revenus et la modernisation du patrimoine d’Immo Placement pour les prochaines années”.

Jean-Christophe Antoine, Président d’ATLAND Voisin

S’inscrire dans le long terme

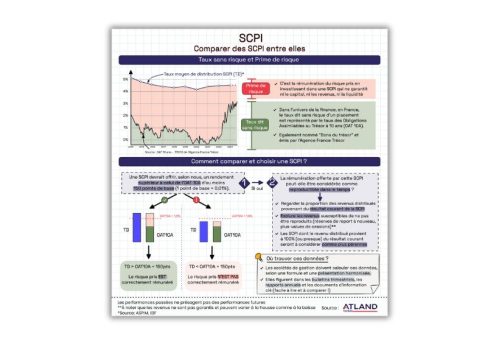

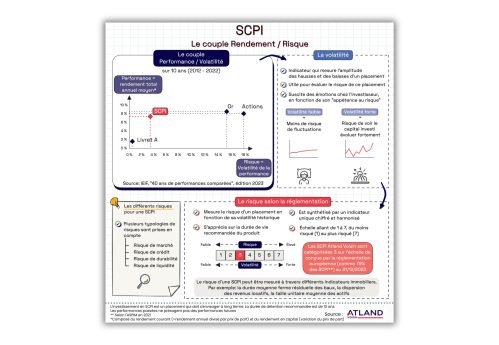

L’horizon de temps est un paramètre clé pour toute décision d’investissement. Avec une règle d’or : le temps long est votre allié. Et à la différence du marché des actions soumis aux soubresauts de l’actualité économique et financière, l’investissement en SCPI affiche une plus grande stabilité des revenus et des valeurs. Avec une durée minimum de détention recommandée de dix ans, son horizon se compare à celui de l’immobilier locatif en direct, mais avec un risque mutualisé.

Et si c’était le moment de prendre rendez-vous avec votre conseiller en gestion de patrimoine ?

“Dans une stratégie d’investissement, la SCPI peut constituer une brique à long terme avec une récurrence des revenus potentiels versés. Cet investissement pourra ainsi venir compléter d’autres placements plus volatiles ou qui demandent une plus grande implication en termes de gestion.”

Hugo Sourie, Fund Manager chez ATLAND Voisin

Pour rappel, l’investissement en SCPI comporte un risque de perte en capital et de liquidité.